Staats- und Unternehmensanleihen gelten bei Investoren als langweilig und nicht lukrativ – zu Unrecht! Richtig eingesetzt, können sie sogar die Performance von Aktien zeitweise deutlich übertreffen. Mit Anleihen ETFs bietet sich außerdem ein Weg, einfach und gut diversifiziert von dieser Asset-Klasse zu profitieren.

Wir beleuchten heute, warum der schlechte Ruf dieser Finanzprodukte auf einer falschen Betrachtungsweise basiert und wie sich die gestiegenen Zinsen auswirken. Zudem erfährst du hier, wann ein Anleihen ETF sinnvoll ist und was du bei Sonderformen (Staatsanleihen ETF, Unternehmensanleihen ETF …) beachten solltest.

Das Wichtigste in Kürze:

– Anleihen funktionieren wie Kredite, die Investoren an Staaten oder Unternehmen vergeben. Sie erhalten dafür Zinsen

– Kursschwankungen während der Laufzeit können zusätzliche Gewinne erzeugen, wenn du Anleihen vorzeitig verkaufst

– Anleihen ETFs enthalten mehrere solcher Anleihen und bieten dadurch gute Diversifikation

– Gerade mittelfristig bieten Anleihen-ETF oft ein besseres Rendite-Risiko-Verhältnis als Aktien

Wie funktionieren Anleihen?

Eine Grundfunktion unseres Finanzsystems ist die Möglichkeit, dass sich Unternehmen und Privatpersonen Geld leihen können und dafür Zinsen zahlen müssen. Diese Einnahmen machen das Verleihen von Kapital sehr attraktiv. Mit Anleihen können wir die Position des Geldgebers recht einfach selbst einnehmen.

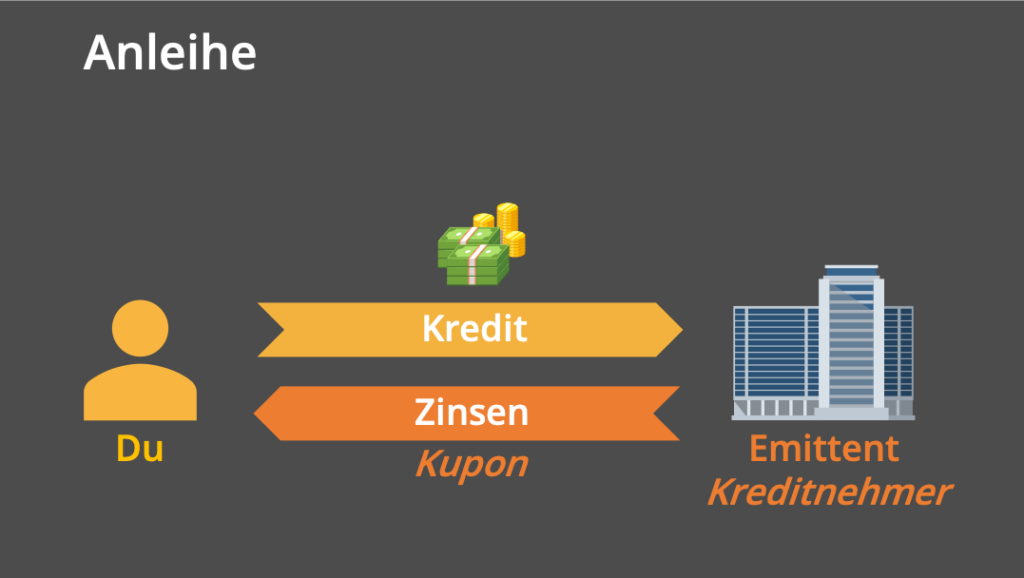

Dabei stellen wir einem Unternehmen, Bank, Staat oder einer Institution einen Betrag für eine im Voraus festgelegte Laufzeit zur Verfügung. Im Gegenzug erhalten wir einen ebenfalls vorher vereinbarten Zinssatz – bei Anleihen “Kupon” genannt – und zum Ende des Zeitraums unser Kapital zurück. Da jedes Unternehmen und jeder Staat in der Zwischenzeit theoretisch zahlungsunfähig werden könnte, bildet der Kupon eine Entschädigung für unser Risiko.

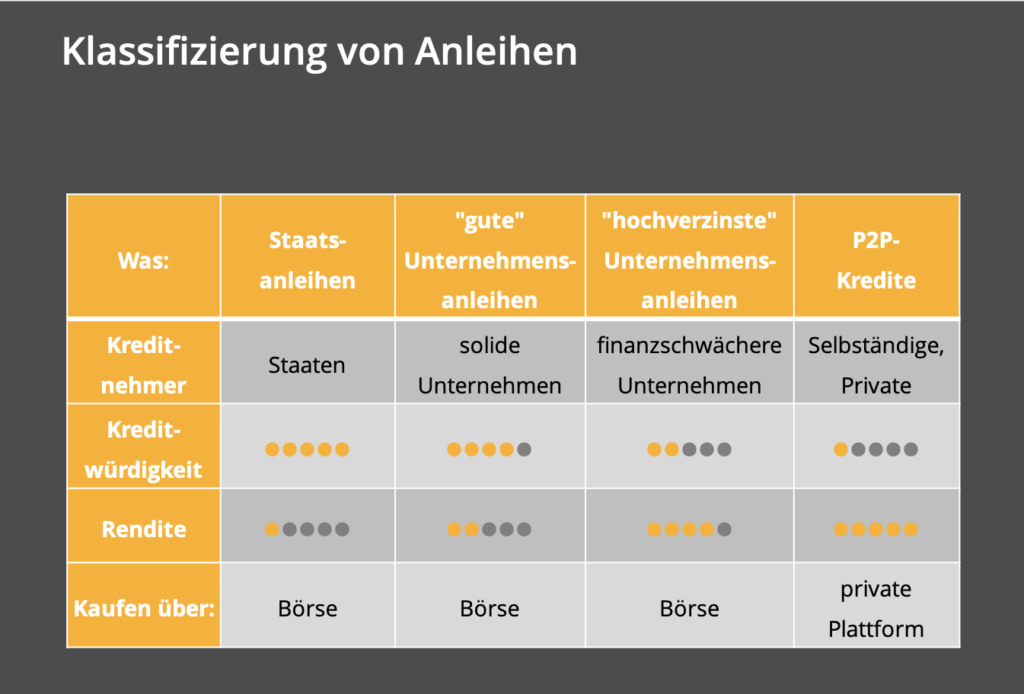

Hochkarätige Anleihen von Staaten, Banken oder finanzstarken Unternehmen gelten jedoch als sehr sicher, sodass auch der Zinssatz entsprechend gering ausfällt. Wie groß die Gefahr eines Ausfalls ist, versuchen Rating-Agenturen wie die bekannte Firma Standard & Poor’s zu ergründen. Sie vergeben dazu Noten an die Anleihen-Herausgeber (“Emittent”), die von der Top-Bewertung AAA bis zur schlechtesten Stufe D reichen. Ein Anleihen ETF bündelt mehrere solcher Anleihen in einem einzigen Produkt.

Verstärkt durch die langen Jahre niedriger oder sogar negativer Zinsen ist die Asset-Klasse der Anleihen bei Anlegern auf der Suche nach hohen Renditen in Verruf geraten. Die Annahme, dass sich mit Anleihen keine attraktiven Gewinne erzielen ließen, ignoriert allerdings einen wichtigen Aspekt dieser Anlageform: Anleihen sind börsengehandelte Investments und erleben entsprechende Kursschwankungen. Investoren können dadurch Kursgewinne erzielen, die zu den Zinseinnahmen durch Kupons addiert werden müssen.

Kursschwankungen bieten zusätzliches Potenzial

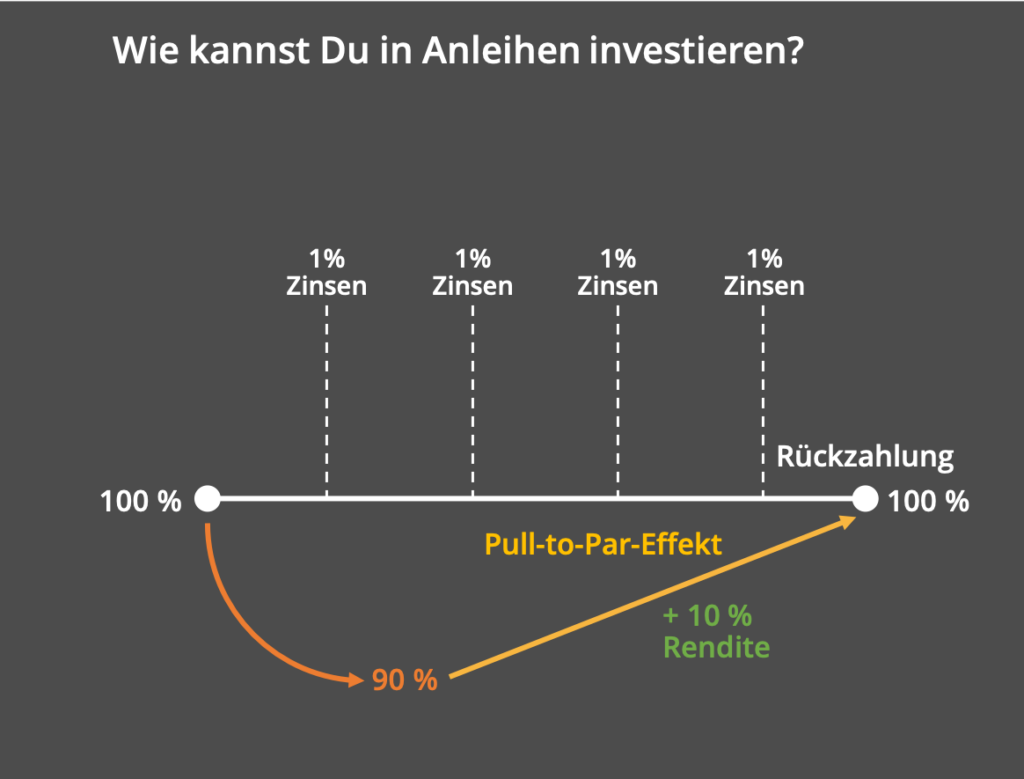

Anleihen nehmen eine Sonderrolle unter den Finanzprodukten ein: Einerseits handelt es sich um Kredite mit einer festen Laufzeit, an deren Ende eine Rückzahlung des ursprünglichen Betrags steht. Zum anderen können die Kurse der einzelnen Anleihen während der Laufzeit schwanken und günstiger oder teurer als der eigentliche Anleihen-Betrag werden.

Anleger, die Anleihen bis zum Ende der Laufzeit halten, können diese Schwankungen getrost ignorieren. Sie erhalten ihr Investment, also den Kaufpreis der Anleihe, zurück und dürfen sich über die in der Zwischenzeit erzielten Zinsen freuen. Wer hingegen bereit ist, die jeweilige Anleihe vor ihrem Ablauf an der Börse zu verkaufen, kann zusätzliche Gewinne erzielen.

Natürlich können wir Anleihen auf diese Weise auch einkaufen. Liegt ihr aktueller Kurs unterhalb des Betrags einer Anleihe, haben wir ebenfalls Aussicht auf zusätzliche Renditen. Denn am Ende der Laufzeit wird die festgelegte Summe durch den Emittenten zurückgezahlt. Wir erhalten also 100 % des Wertes zurück. Haben wir eine Anleihe jedoch für weniger an der Börse gekauft, zum Beispiel: 90 %, ergibt die Differenz unseren Zusatzgewinn: 10 % durch die Kursdifferenz, plus den Zinsbetrag der Anleihe.

Die Möglichkeit, Rendite durch die schwankenden Kurse von Anleihen zu erzielen, wird oft ausgeblendet. Tatsächlich sind Anleihen nicht übermäßig attraktiv, wenn wir ausschließlich die Zinsen betrachten. Für zehnjährige Anleihen von Industrienationen können Anleger in der Regel nur auf 0,5 (z.B. Finnland) bis 4,0 Prozent (z.B. USA) pro Jahr hoffen (Stand: Dezember 2022), profitieren aber von der recht hohen Sicherheit. In Kombination mit den Kursgewinnen entsteht jedoch schnell eine Investmentform, die durchaus mit der durchschnittlichen Rendite von Aktien mithalten kann. Diese wird mithilfe der Effektivverzinsung angegeben.

Effektivverzinsung = Zinsen + voraussichtliche Kursgewinne/-verluste

Anleihen aus Emittentensicht

Für die Emittenten sind Anleihen eine attraktive Möglichkeit, Kapital zu erhalten. Etwa 60 % der Anleihen werden von Staaten herausgegeben, 40 % entfallen auf Unternehmen. Auch Privatkredite von P2P-Plattformen können dazugezählt werden – ihr Anteil dürfte im Promillebereich liegen.

Staaten nutzen Anleihen, da die Einnahmen durch Steuern und Abgaben oft nicht ausreichen, um die laufenden Ausgaben zu decken. Besonders große und außergewöhnliche Kostenpunkte, wie etwa die 100 Milliarden Euro Sondervermögen für die Bundeswehr in 2022, lassen sich dadurch schnell finanzieren. Das erlaubt den jeweiligen Regierungen einiges an Flexibilität.

Anleger wiederum lieben Staatsanleihen, da sie sehr hohe Sicherheit versprechen – zumindest, wenn der Emittent eine stabile Industrienation wie Deutschland ist. Die Bundesrepublik hat aktuell mehr als 1,2 Billionen Euro in Anleihen ausgestellt. Das führt durchaus zu politischen Problemen: Die Finanzmärkte üben starken Druck auf die Regierung aus, es mit dem Abbau der Staatsverschuldung nicht zu übertreiben – sie möchten diese attraktive Anlageklasse nicht verlieren.

Obwohl Staatsanleihen aufgrund ihrer hohen Sicherheit durchaus sinnvoll sein können, halten wir die Unternehmensanleihen für deutlich attraktiver. Sie bilden einen guten Kompromiss aus geringem Risiko und ansprechenden Zinsen und sind zum Beispiel in Form eines Unternehmensanleihen ETFs ein spannendes Investment.

Für Unternehmen ist die Vergabe von Anleihen oft die beste Möglichkeit, neue Investitionen oder andere Ausgaben zu finanzieren, denn die zu zahlenden Zinsen sind vergleichsweise niedrig. Als wichtigste Alternative käme auch der Verkauf weiterer Aktien infrage. Neue Wertpapiere bringen jedoch stets die Investorenstruktur durcheinander – eine solche Maßnahme ist sowohl bei den Anteilseignern als auch den Märkten eher unbeliebt.

Eine Lizenz zum Gelddrucken sind Anleihen für die Unternehmen allerdings nicht: Sowohl das Kapital als auch die Zinsen müssen an die Investoren zurückgezahlt werden – anders, als bei Aktien, wo theoretisch ein Aussetzen der Dividende möglich ist. Beide Formen der Kapitalbeschaffung für Unternehmen haben also ihre eigenen Vor- und Nachteile.

Sinnvolle Kombination durch Anleihen ETFs

Für die meisten Anleger dürfte das direkte Investment in Anleihen die sinnvollste Variante bilden, da wir hierbei Kursschwankungen ignorieren können. In der Praxis gibt es jedoch ein großes Hindernis: Anleihen werden üblicherweise zu recht hohen Preisen von 1.000 Euro oder mehr pro Stück herausgegeben.

Um eine ausreichende Diversifikation zu erreichen, sollten wir allerdings mehrere unterschiedliche Anleihen erwerben. Du musst also entweder eine erhebliche Menge Kapital zur Verfügung haben, oder dich auf eine kleine Anzahl von Anleihen beschränken und das Verklumpungsrisiko in Kauf nehmen. Anleger, die nur geringe Beträge einsetzen können, bleibt der Zugang zu dieser Anlageform daher oft verwehrt.

Hier kommen Anleihen ETFs ins Spiel: Wie bei Exchange Traded Funds üblich, handelt es sich dabei um börsengehandelte, passive Fonds, die mehrere Anlagegüter – in diesem Falle Anleihen – zusammenfassen. Welche Produkte genau enthalten sind, wird nicht von hochbezahlten Managern festgelegt, sondern durch die automatisierte Nachbildung eines Indexes. Das macht ETFs generell deutlich günstiger als aktiv gemanagte Fonds. Zudem sind Inhalt und Entwicklung besser vorhersehbar.

Ein Anleihen ETF bietet dir Zugang zu einer Kombination von Anleihen, ohne dass du tausende von Euro investieren musst. Schwerpunkte, Preise, Sicherheit und Chancen variieren von ETF zu ETF. Generell profitierst du aber von einer guten bis sehr guten Diversifikation.

Risiken bei Anleihen ETF

Wenn du dich für einen Anleihen ETF entscheidest, setzt du dein Investment den gleichen Gefahren aus, wie es bei einem direkten Anleihen-Kauf der Fall wäre. Es kommen jedoch noch spezielle Vor- und Nachteile hinzu, die du nur bei einem Unternehmensanleihen ETF oder einem Staatsanleihen ETF finden kannst.

1. Ausfallrisiko

Das Ausfallrisiko ist die einfachste, aber gleichzeitig dramatischste Gefahr: Ein Unternehmen, Bank oder sogar ein Staat können zahlungsunfähig werden. Haben wir Anleihen von einem solchen Emittent erworben – egal, ob direkt oder via Anleihen ETF – droht der Verlust des Kapitals.

Die Insolvenz eines Unternehmens ist gang und gäbe, wird jedoch mit zunehmender Größe und Erfolg einer Firma immer unwahrscheinlicher. Deutlich häufiger tritt der Fall ein, dass wirtschaftliche Schwierigkeiten den Kurs der Aktien und der Anleihen drücken. Bei einem direkten Investment in Anleihen können wir dieser Entwicklung entspannt entgegensehen, da wir zum Ende der Laufzeit den gesamten Betrag zurückerhalten – unabhängig vom Kurs der Anleihe.

Ein Unternehmensanleihen ETF ersetzt jedoch die auslaufenden Anleihen vor ihrem Ende automatisch durch neue Produkte. Dadurch kann es vorkommen, dass einzelne Titel verkauft werden, obwohl sie gerade im Minus stehen – die Rendite des Anleihen ETF sinkt.

Auch für Staatsanleihen ETF besteht die Gefahr von Ausfällen, die Insolvenz einer Nation ist jedoch deutlich unwahrscheinlicher. Zum einen üben die Finanzmärkte großen Druck auf Regierungen aus, die Anleihen zurückzuzahlen; zum anderen haben die meisten Staaten heute kaum Schwierigkeiten, Geld in Form von neuen Anleihen zu generieren.

Kursschwankungen können aber auch bei Staatsanleihen ETF für Verluste sorgen. Steht der automatische Verkauf einer Staatsanleihe und der Einkauf einer neuen an, werden aktuelle Kursverluste zu realen Rendite-Schäden.

Anleihen ETF haben jedoch einen großen Vorteil gegenüber Aktien ETF: Kommt es zu finanziellen Schwierigkeiten bei den Emittenten, müssen die Anleihen zuerst zurückgezahlt werden. Ein Staatsanleihen ETF oder Unternehmensanleihen ETF muss daher deutlich seltener tatsächliche Ausfälle verzeichnen.

2. Inflationsrisiko

Aufgrund ihrer oft langen Laufzeit von mehreren Jahren sind Anleihen und Anleihen ETF potenziell für eine hohe Inflation anfällig. Der Kupon, der zur Ausgabe festgelegt wird, kann durch eine steigende Inflation bis zur Rückzahlung der Anleihe schlichtweg “aufgefressen” werden.

Die derzeitige Inflation würde zum Beispiel die Verzinsung einer Staatsanleihe der Bundesrepublik (aktuell: 1,85 %) recht schnell unattraktiv machen. Lediglich die Sicherheit eines solchen Investments würde noch für Staatsanleihen oder einen Staatsanleihen ETF sprechen.

Deshalb werden Anleihen häufig an den jeweils gültigen Inflationsindex angepasst. Sowohl die Auszahlungssumme, als auch die Zinsen während der Laufzeit, sind bei solchen Produkten an einen Inflationswert gekoppelt. Eine hohe Inflation führt dabei zu höheren Auszahlungen und Kupons.

Da die Realinflation oft 50 % oder mehr über den offiziellen Verbraucherpreisen liegt, kann es trotzdem zu Verlusten bei Staatsanleihen ETF oder Unternehmensanleihen ETF kommen. Der Schaden wird dennoch zumindest teilweise kompensiert, sodass Inflationsgeschützte Anleihen ETF generell zu bevorzugen sind.

3. Währungsrisiko

Anleihen und Anleihen ETF sind in unterschiedlichen Währungen verfügbar. Wir können beispielsweise Staatsanleihen in den jeweiligen Landeswährungen erwerben. Ein Großteil der unterschiedlichen Produkte steht auch in einer Version in Euro oder Dollar zur Verfügung. Es ist sogar möglich, in einen Unternehmensanleihen ETF zu investieren, der europäische Firmen abbildet, aber in US-Dollar notiert ist.

Da der Kurs einzelner Zahlungsmittel zueinander jedoch stets schwankt, sind Anleihen ETF in anderen Währungen selten sinnvoll. Eventuell höhere Zinsen lösen sich durch die Wechselkurse schnell in Luft auf.

4. Zinsrisiko

Unter dem Zinsrisiko oder Marktrisiko versteht man die Gefahr, dass der Wert einer Anleihe oder eines Anleihe ETF durch steigenden Zinsen sinkt. Sollten die Zinsen hingegen sinken, steigen die Preise für Anleihen.

Der Grund für dieses Verhältnis ist die Laufzeit von Anleihen und die Tatsache, dass die Zinsen bereits zum Ausstellungszeitpunkt festgelegt sind. Sinken die allgemeinen Zinsen, werden die bereits laufenden Anleihen umso attraktiver, da sie noch auf dem alten, höheren Zinssatz basieren.

Anleger, die solche Anleihen kaufen möchten, müssen einen höheren Preis zahlen – immerhin enthalten die Produkte attraktive Zinsen. Die Verkäufer verlangen sozusagen eine Entschädigung für die Zinseinnahmen, die ihnen durch einen Verkauf entgehen. Auch bei Anleihen ETF macht sich dieser Effekt bemerkbar.

Steigen die allgemeinen Zinsen hingegen, werden bereits laufende Anleihen und Anleihen ETFs günstiger. Sie sind jetzt einfach nicht mehr so lukrativ, da ihr Kupon noch auf dem alten, niedrigeren Zinssatz basiert. Die neueren Anleihen sind hier einfach attraktiver.

In der Praxis könnte das so aussehen: Deine Anleihe mit einer Laufzeit von 5 Jahren steht bei einem Kurs von 100 %. Die aktuellen Zinsen fallen nun um 1 %. Möchte dir ein anderer Anleger deine hochverzinste Anleihe abkaufen, verlangst du natürlich eine Entschädigung, und zwar in Höhe der verlorenen Zinsen für jedes Jahr! Das heißt: Dir entgehen 1 Prozent Zinsen pro Jahr über fünf Jahre, der Wert deiner Anleihe muss somit um 5×1 Prozent auf insgesamt 105 % steigen. Du hättest einen Gewinn von 5 % erzielt.

Steigen die Zinsen hingegen, fallen die Kurse für Anleihen und Anleihen ETFs, da neuere Anleihen, die bereits auf dem höheren Zinssatz basieren, schlichtweg attraktiver sind. Veränderungen des Leitzinses können daher den Anleihen-Markt gehörig durcheinander wirbeln. Bei Anleihen, die nach einer Zins-Veränderung ausgestellt werden, gibt es jedoch keinen Unterschied.

Dos and Don’ts: wichtige Praxistipps für Anleihen und Anleihen ETFs

Bei einem Investment in Anleihen ist einiges zu beachten. Unsere praktischen Tipps helfen dir dabei, die typischen Fehler zu vermeiden und die richtigen Entscheidungen zu treffen. Diese Punkte sind besonders wichtig:

- Beim Blick auf die Performance immer sichergehen, dass die Zinsen mit angezeigt werden! Viele Vergleichsportale geben Zinsen nicht standardmäßig an. Das Ergebnis: Anleihen ETF haben scheinbar überhaupt keine Rendite und ihr Graph bewegt sich kaum. Zinsen sind jedoch die wichtigsten Renditetreiber für diese Anlagenklasse. Sobald du sie dazuaddierst, zeigt sich ein ganz anderes Bild!

- Nutze die verfügbaren Informationsquellen. Die Börse Frankfurt und die Börse Stuttgart bieten zum Beispiel einen Anleihen-Finder. Für Anleihen ETF ist die Suchfunktion von justetf.com oder extraetf.com ideal geeignet. Auch hier bei Pfennigfabrik findest du umfangreiches, zusätzliches Material zum Thema Anleihen und Anleihen ETF.

- Keine Anleihen und Anleihen ETF mit sehr langen Laufzeiten nutzen. Bei längeren Zeiträumen (z.B. zehn Jahre oder mehr) sind Aktien einfach die bessere Alternative und du solltest eine Umschichtung in solche Wertpapiere in Betracht ziehen.

- Weniger ist mehr: Zusatzangaben wie “Enhanced Yield” oder “BBB-BB+” sind eher was für Profis – setze stattdessen lieber auf simple, aber gut verständliche Anleihen ETFs. Mit solchen spezialisierten Produkten holst du dir möglicherweise auch neue Risiken in dein Portfolio.

Fazit: Wann lohnen sich Anleihen und Anleihen ETF?

Durch den Kauf einer Anleihe stellen wir dem Herausgeber (“Emittent”) Kapital zur Verfügung. Im Gegenzug für diesen Kredit erhalten wir eine festgelegte, jährliche Verzinsung, den sogenannten Kupon. Wenn alles glattgeht, wird uns zum Ende der Laufzeit auch unser Geld wieder zurückgezahlt. Ein Risiko besteht jedoch immer, da der Emittent zahlungsunfähig werden könnte.

Obwohl sie unter vielen Anlegern kein besonders hohes Ansehen genießen, können Anleihen ein lukratives Investment bilden. Ihre feste Verzinsung und oft hohe Sicherheit machen sie zu einem wichtigen Grundpfeiler vieler Anlagestrategien.

Dabei ist ihre Performance in den vergangenen Jahren keineswegs so schlecht gewesen, wie ihr Ruf: kontinuierlich sinkenden Zinsen haben dafür gesorgt, dass sogar Anleihen und Anleihen ETF mit geringer Verzinsung sehr gute Ergebnisse erzielten. Sie müssen sich zum Beispiel in vielen Fällen nicht vor Aktien und anderen Assets verstecken!

Denn die Besonderheit dieser Anlageklasse ist ihre Kombination aus fester Verzinsung und schwankenden Kursen. Wie andere börsengehandelte Produkte kann der Preis eines Anleihen ETF oder einzelner Anleihen steigen oder fallen. Dadurch bietet sich Anlegern eine zweite Dimension: Wer sich nicht mit den passablen Zinsen und der guten Sicherheit der meisten Anleihen zufriedengeben will, kann auch auf Preisveränderungen spekulieren.

Steigt der Leitzins, sinkt der Kurs von bereits laufenden Anleihen, da diese noch auf dem alten Zinssatz basieren. Neuere Produkte sind besser verzinst und somit attraktiver. Sinkt der Leitzins hingegen, sind die älteren Anleihen mit ihrem höheren Zinssatz mit einem Mal viel interessanter: Ihr Preis steigt entsprechend.

Die gute Nachricht für alle, die auf Sicherheit aus sind: Du musst dich keineswegs an den Preisspekulationen beteiligen. Zum Ende der Laufzeit wird dir der gesamte Nominalbetrag wieder zurückgezahlt, egal, wie hoch oder niedrig der jeweilige Kurs zwischenzeitlich war. Wer eine Anleihe bis zum Ende in seinem Besitz hat, muss sich daher um kurzfristige Schwankungen keine Sorgen machen.

Leider sind einzelne Anleihen in der Regel vergleichsweise teuer, sodass sich nur schwer eine gute Diversifikation erreichen lässt. Hier schaffen Anleihen ETFs Abhilfe: Sie enthalten unterschiedliche Anleihen und bieten einen guten Mix aus verschiedenen Produkten.

Durch Staatsanleihen ETF und Unternehmensanleihen ETF mit verschiedenen Schwerpunkten und Besonderheiten können wir unsere eigene Strategie auch durch einen Anleihen ETF umsetzen. Aufgrund der besseren Renditeaussicht halten wir Unternehmensanleihen ETF dabei für sinnvoller.

Anleihen und Anleihen ETF sind sicher nicht die größten Rendite-Bringer; sie konnten jedoch vor allem in den vergangenen Niedrigzins-Jahren problemlos mit Aktien und Co. mithalten. Ob sie auch in Zukunft derart positive Ergebnisse erzielen können oder lediglich als sicheres Investment mit niedrigen Zinsen existieren, wird sich zeigen.

FAQ – Häufig gestellte Fragen zu Anleihen ETF

1. Sind Anleihen ETF sinnvoll?

Ein Anleihen ETF sorgt in der Regel nicht für höchste Renditen, kann aber eine sinnvolle Beimischung für das eigene Portfolio sein. Anleihen ETF sorgen für Diversifikation und gelten als vergleichsweise sicher.

2. Welcher Anleihen ETF ist der beste?

Staatsanleihen ETF aus Europa oder den USA bieten höchste Sicherheit, Anleihen ETF aus Emerging Markets hingegen mehr Rendite. Bei Unternehmensanleihen ETF schneiden Titel aus den USA, China und der EU i.d.R. am besten ab.

3. Wie funktioniert ein Anleihen ETF?

Anleihen sind Kredite an Firmen oder Staaten, für die es Zinsen gibt. Sie werden an der Börse gehandelt, sodass ihr Preis schwanken kann. Anleihen ETF kaufen mehrere solcher Anleihen auf und profitieren von Zinsen und Preisveränderungen.

4. Werden Anleihen immer zu 100 % zurückgezahlt?

Der Nominalbetrag, für den Anleihe verkauft wurde, wird zum Ende der Laufzeit vollständig zurückgezahlt. Das gilt natürlich nur, solange der Aussteller auch zahlungsfähig ist. Die Zinsen werden während der Laufzeit ausgezahlt.

5. Was passiert mit Anleihen ETF bei Inflation?

Damit Anleihen nicht durch Inflation an Wert verlieren, gibt es spezielle Anleihen, die an einen Inflationsindex gekoppelt sind. Anleihen ETF, die auf solche inflationsgeschützte Anleihen setzen, behalten auch bei Inflation ihren Wert.