Ein Weltportfolio hilft Anlegern, mit geringem Aufwand und Risiko von der globalen Wirtschaftskraft zu profitieren. Die Umsetzung mit Exchange Traded Funds ist dabei besonders beliebt: Ein ETF-Weltportfolio verspricht langfristig zuverlässigen Vermögensaufbau.

Doch Aspekte wie die ideale Gewichtung oder die regionale Fokussierung eines Weltportfolios können den Aufbau schwierig gestalten. Hier erfährst du, was du bei deinem ETF-Weltportfolio beachten solltest und wie eine ideale Aufteilung für dich aussehen könnte.

Was ist ein ETF-Weltportfolio?

Wer sich für ein Weltportfolio entscheidet, versucht, von der gesamten Wirtschaftskraft aller Nationen zu profitieren. Denn obwohl einzelne Märkte immer wieder schwächeln oder sogar in handfeste Krisen stürzen können, geht es mit der Weltwirtschaft langfristig bergauf.

Mit einem ETF-Weltportfolio nutzen wir diese generelle Entwicklung aus. Es handelt sich um eine möglichst breit diversifizierte Strategie, bei der wir unsere Investments auf Unternehmen in unterschiedlichen Ländern aufteilen.

Die Idee des Weltportfolios wurde bereits ausgiebig finanzwissenschaftlich untersucht. So formuliert etwa die Effizienzmarkthypothese Gründe für den Erfolg dieser Strategie: Die Preise eines Market repräsentieren, vereinfacht ausgedrückt, alle zur Verfügung stehenden Informationen dieses Marktes. Da sämtliche Teilnehmer Zugang zu diesen Informationen haben, kann ein einzelner Anleger unmöglich dauerhaft und langfristig eine bessere Performance erzielen.

Mit einem ETF-Weltportfolio tragen wir diesem Umstand Rechnung und setzen stattdessen auf eine “passive Nutzung” der globalen Wirtschaft. Durch dieses Vorgehen erzielen Anleger oft hohe, vergleichsweise stabile Renditen, die auf der gesamtwirtschaftlichen Entwicklung basieren. Derzeit erreichen diese Erfolge sogar ein bisheriges Allzeithoch, wie das aktuelle “Global Market Portfolio”-Whitepaper von State Street berichtet.

Inhalte eines Weltportfolios sind nicht starr vorgegeben

Welche Assets Teil eines Weltportfolios sein sollten, ist letztlich eine Entscheidung des Anlegers. Einige Investoren beziehen sämtliche Anlagegüter in ihre Strategie mit ein und versuchen, eine Gewichtung zu erreichen, die der weltweiten Verteilung aller liquider Assetklassen entspricht.

Ein Weltportfolio, dass dieser Logik folgt, müsste etwa folgende Anteile aufweisen:

- 43 % Aktien

- 24 % Staatsanleihen

- 15 % Unternehmensanleihen

- 5 % Immobilien

- 4 % Private Equity

- 3 % Staatsanleihen aus Schwellenländern

- 3 % Gold

- 2 % Inflationsindexierte Anleihen

- 1 % Hochzinsanleihen

Der Aufbau eines Portfolios, das diese Werte bietet, ist aufwendig, aber grundsätzlich möglich. In der Praxis folgen allerdings nur wenige Privatanleger diesen starren Richtlinien und setzen stattdessen überwiegend auf Aktien. Daher wollen auch wir heute diesen Bereich in den Mittelpunkt stellen.

Mit einem ETF-Weltportfolio können wir einfach und breit diversifiziert in Unternehmen aus unterschiedlichen Märkten investieren. Anlegern stellen sich dabei jedoch zwei zentrale Fragen:

- Welche Märkte/Regionen sollen Teil meines ETF-Weltportfolios sein?

- Wie gewichte ich die einzelnen Bereiche?

Für diese Fragen gibt es keine allgemeingültige Antwort, da die Ziele und Möglichkeiten der Anleger verschieden sind. Es haben sich jedoch einige Lösungen als besonders sinnvoll herausgestellt. Die wichtigsten fünf wollen wir im Folgenden vorstellen.

Die wichtigsten Varianten für ein ETF-Weltportfolio

ETF-Weltportfolios unterscheiden sich hinsichtlich ihrer Gewichtung einzelner Regionen und Märkte. Während einige Anleger zum Beispiel überwiegend Industrienationen in Ihrem Portfolio abbilden wollen, setzen andere verstärkt auf Entwicklungsmärkte. Auch der vollständige Ausschluss einzelner Gegenden oder ganzer Kontinente ist möglich.

Die folgenden Strategien für ein ETF-Weltportfolio unterscheiden sich entsprechend hinsichtlich der enthaltenen Märkte und ihrer Gewichtung. Es handelt sich um bewährte Vorgehensweisen, die du für deine persönlichen Bedürfnisse weiter anpassen kannst.

1. 1-ETF-Strategie

Wie der Name schon vermuten lässt, beschränkt sich die 1-ETF-Strategie auf einen einzelnen Exchange Traded Fund. Diese ETF-Weltportfolio-Strategie ist zweifellos die einfachste, muss deshalb aber keineswegs schlecht sein.

Unser ETF sollte bei dieser Strategie möglichst breit aufgestellt sein und idealerweise die gesamte Weltwirtschaft abbilden. Mit einem Index wie dem MSCI ACWI IMI als Grundlage ist das problemlos möglich, da hier sowohl Industrie- als auch Schwellenländer einbezogen werden. ETFs, die auf diesem Index basieren, gibt es beispielsweise von SPDR.

So deckt der MSCI ACWI IMI, nach Angaben von MSCI, etwa 99 % der gesamten börsennotierten Unternehmen der Welt ab. Dabei wird nach Marktkapitalisierung gewichtet, das heißt: Große Unternehmen wie Apple oder Microsoft nehmen einen höheren Anteil ein (Apple fast 4 % des Indices) als Kleinstunternehmen, die ebenfalls enthalten sind.

Die Verteilung wird regelmäßig anhand aktueller Zahlen angepasst. Da wir als Anleger nicht aktiv nachjustieren müssen, spricht man auch von einer “passiven Rebalancing-Strategie”. Eine solche ETF-Weltportfolio-Strategie bietet uns minimalen Aufwand und solide Renditen.

Die Performance des MSCI ACWI IMI (blau) oder des MSCWI World IMI (gelb) sind für Weltportfolios sehr gut geeignet. Quelle: MSCI Factsheet.

Wer auf eine 1-ETF-Strategie für das eigene Weltportfolio setzt, muss jedoch mit einem sehr hohen Anteil US-amerikanischer Unternehmen in seinem Depot rechnen. Da dies zu einer erheblichen Abhängigkeit von den Marktentwicklungen in den Vereinigten Staaten führt, entscheiden sich viele Anleger für eine breitere Diversifikation.

2. 70/30 Portfolio

Für Schwellenländer hat sich eine Gewichtung von lediglich 15 % weitgehend etabliert. Anleger, die einer 70/30 Strategie folgen, verdoppeln diesen Anteil in ihrem ETF-Weltportfolio jedoch auf 30 Prozent. Die verbleibenden 70 Prozent entfallen auf Industrienationen.

Dieses Vorgehen bietet zwei maßgebliche Vorteile: Zum einen verbessert sich die Diversifikation eines solchen Weltportfolios deutlich. Die gesamte Marktkapitalisierung wird dadurch besser abgebildet.

Zum anderen wird der Anteil von US-Aktien im ETF-Weltportfolio zumindest teilweise reduziert. Solche Titel machen üblicherweise bis zu 70 % eines Welt-ETFs aus. Ein Wert, den Privatanleger und Experten oft als deutlich zu hoch erachten.

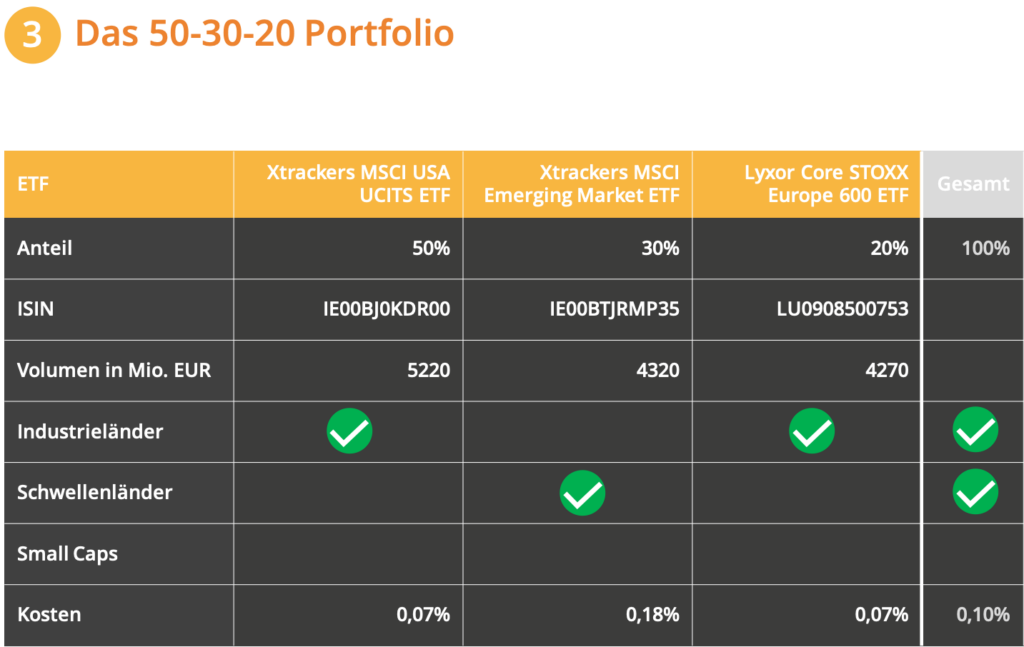

3. 50/30/20

Für Anleger, die noch weniger Verklumpung auf US-Unternehmen riskieren wollen, kann die 50/30/20 die richtige Wahl sein. Hier werden die Industrienationen weiter unterteilt und die USA und Europa durch einzelne ETFs abgebildet.

Dabei werden die Vereinigten Staaten üblicherweise mit 50 % gewichtet, Europa mit 30 % und die Schwellenländer mit den verbleibenden 20 %. Natürlich sind auch persönliche Anpassungen an diesen Prozentzahlen jederzeit möglich.

Derzeit könnte etwa eine stärkere Europa-Gewichtung sinnvoll sein, da die Börsen durch Russlands Angriffskrieg und die allgemeine Rezession niedrige Kurse aufweisen. Ein solches, antizyklisches Investment kann die Verhältnisse deines ETF-Weltportfolios verschieben, aber lukrative Renditen erzielen.

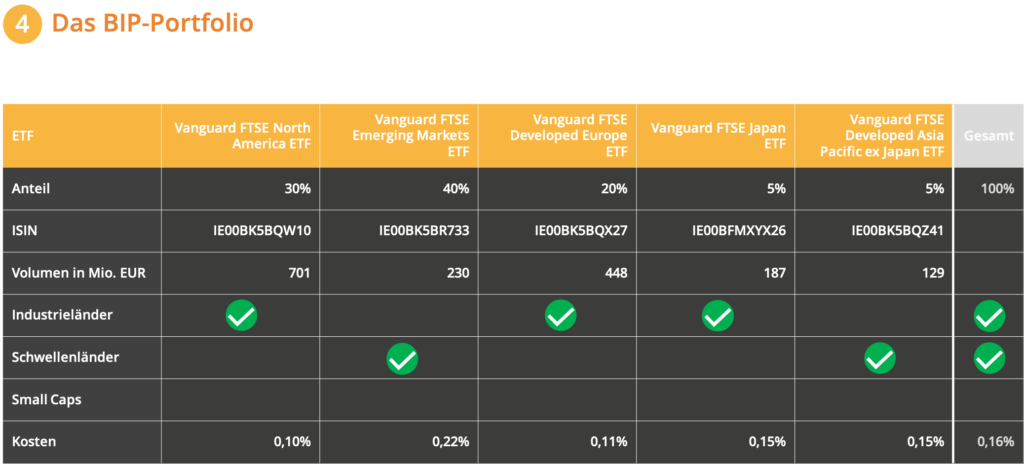

Die Idee, einzelne Regionen in unserem Weltportfolio durch einen eigenen ETF abzubilden, lässt sich problemlos auf die Spitze treiben: So könnte ein ETF-Weltportfolio zum Beispiel folgende Werte enthalten:

- 30 % Nordamerika ETFs

- 40 % Emerging Markets/Schwellenländer

- 20 % Industrienationen Europa

- 5 % Japan

- 5 % Asien/Pazifik ohne Japan

Je granularer die Aufteilung wird, desto besser ist unsere Diversifikation, da Verklumpungsrisiken minimiert werden. Gleichzeitig entsteht allerdings auch ein deutlich größerer Aufwand für das Re-Balancing, um die gewünschte Gewichtung zu erhalten.

4. BIP-Weltportfolio

Bereits beim 70/30 oder 50/30/20-Weltportfolio gewichten wir zusehends anhand des Bruttoinlandsprodukts einer Nation oder Region und weniger aufgrund der Marktkapitalisierung. Warum also nicht einfach komplett auf ein BIP-Weltportfolio setzen?

Bei dieser Form des ETF-Weltportfolios nehmen die Schwellenländer in der Regel einen deutlich größeren Teil unseres Portfolios ein. Eine Verteilung von 60 % Industrienationen und 40 % aufstrebender Märkte hat sich dabei bewährt.

Ein BIP-Weltportfolio kann erhebliche Schwächen anderer Strategien ausgleichen. So nimmt China, die größte Volkswirtschaft der Welt, selbst in einem Weltportfolio vieler Anleger oft nur einen einstelligen Prozentsatz ein. Ein Missstand, der meist mit einer erheblichen Verklumpung auf den US-Markt verbunden ist.

Wer sein ETF-Weltportfolio hingegen anhand des Bruttoinlandsproduktes ausrichtet, kommt zu einer deutlich ausgeglicheneren Verteilung. Schwellenländer bieten darüber hinaus oft sehr attraktive Renditen, die sich in vielen Fällen mit den Industrienationen messen oder diese gar übersteigen können.

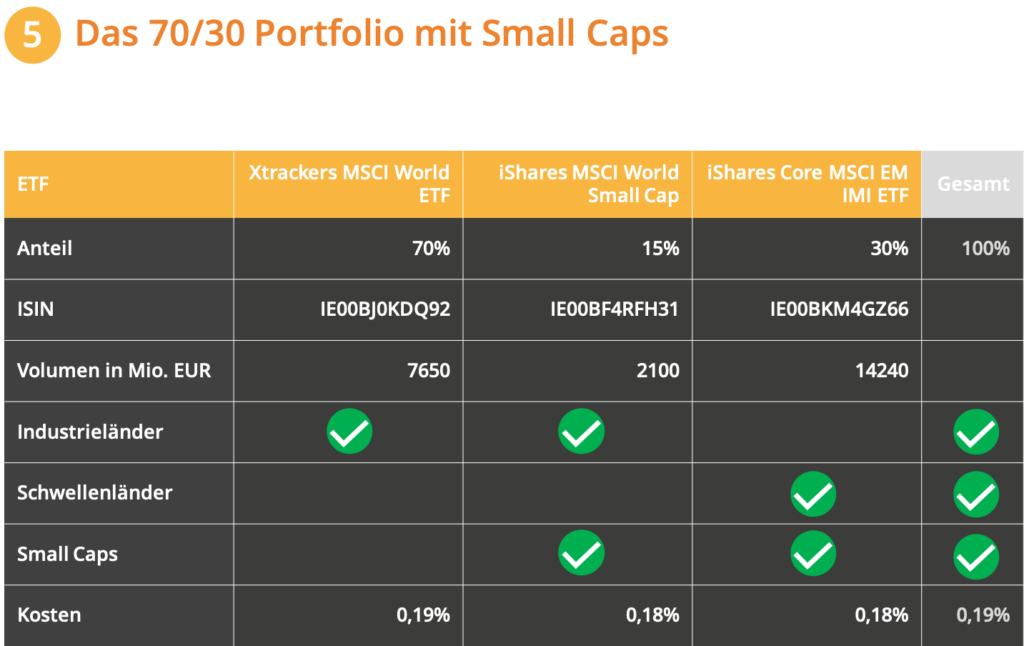

5. Small Caps

In den meisten ETF-Weltportfolios sind überwiegend große und mittlere Unternehmen enthalten. Das ist nicht verwunderlich, da die Aktien kleiner Firmen (sog. “Small Caps”) häufig erheblich aufwendiger und kostenintensiver abzubilden sind.

Ein Missstand, wie viele Anleger finden, denn Small Caps bieten oft hervorragende Renditen, die nicht selten die Weltwirtschaft übertreffen. Eine Ergänzung durch ETFs, die kleine Unternehmen abbilden, kann daher für das eigene Weltportfolio sinnvoll sein.

So können andere Strategien, wie etwa das 70/30-ETF-Weltportfolio durch einen Small Cap ETF ergänzt werden. Welchen Anteil die kleinen Firmen ausmachen sollen, ist eine persönliche Entscheidung. Werte von bis zu 20 % des Gesamtportfolios sind jedoch nicht unüblich.

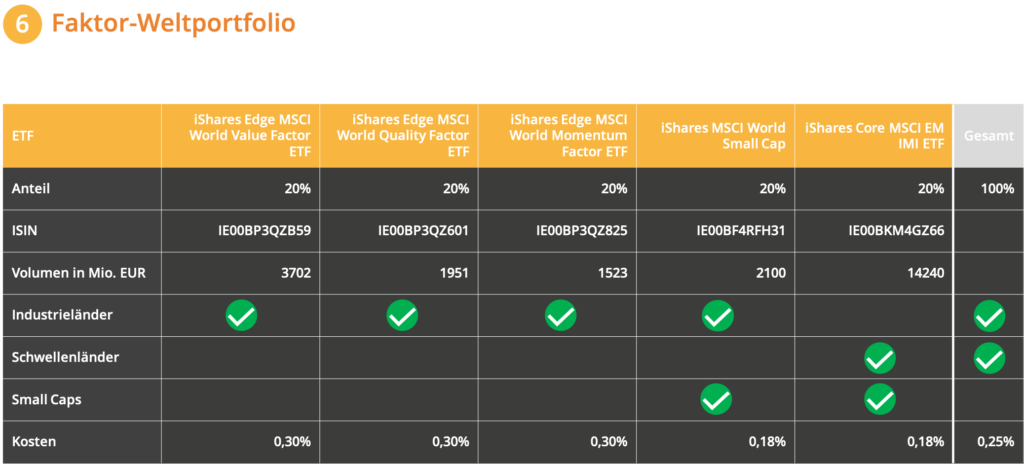

6. Faktor-Weltportfolio

Bei der Analyse von erfolgreichen Aktien werden schnell mehrere Faktoren offensichtlich, anhand derer sich Wertpapiere unterscheiden. Faktor-ETFs nutzen diese Erkenntnis, um aussichtsreiche Unternehmen zusammen zu gruppieren.

In Verbindung mit der Idee eines Weltportfolios entsteht eine Strategie, die lukrative Faktor-ETFs um unterrepräsentierte Regionen ergänzt. Denn sowohl Small Caps als auch Entwicklungsmärkte sind in den typischen Faktor-Angeboten kaum vertreten.

Das Ergebnis könnte zum Beispiel folgende, gleich gewichtete Aufteilung sein:

- 20 % MSCI World Value ETF

- 20 % MSCI World Quality ETF

- 20 % MSCI World Momentum ETF

- 20 % MSCI World Small Cap ETF

- 20 % MSCI Emerging Markets IMI ETF

Anleger, die ein solches, faktorbasiertes ETF-Weltportfolio aufbauen, können auf hohe Renditen hoffen. Sie profitieren sowohl von einer breiten Diversifikation, kleinen Firmen und Unternehmen außerhalb von Industrienationen als auch von aussichtsreichen Titeln, die an den größten Börsen der Welt notiert sind.

Darauf solltest du bei einem Weltportfolio achten

Unter dem Begriff Weltportfolio werden eine ganze Reihe von Strategien zusammengefasst, deren Komplexitätsgrad von “extrem einfach” bis “ziemlich anspruchsvoll” reicht. Dementsprechend gibt es einige Fallstricke zu vermeiden und Tipps, die dir beim Aufbau deines eigenen ETF-Weltportfolios helfen können.

- Achte auf Inhalte und Gewichtung der ETFs, nicht auf den Titel. Gerade unerfahrene Anleger sind oft verwirrt von der Vielzahl von ETFs, die scheinbar den gleichen Inhalt anbieten. Tatsächlich gibt es zwischen den einzelnen Funds jedoch oft erhebliche Unterschiede!

So könnte etwa in einem Europa-ETF Skandinavien, das Vereinigte Königreich und Frankreich stark vertreten, die Schweiz aber gar nicht enthalten sein. Ein anderer, ähnlich klingender ETF inkludiert hingegen die Schweiz, schließt aber UK aus und konzentriert sich stärker auf Deutschland. Für Anleger ist anhand der Bezeichnung nicht automatisch ersichtlich, welche Anteile ein ETF enthält.

Als Anleger sollten wir daher unbedingt vor dem Kauf einen Blick auf die Zusammensetzung des jeweiligen ETFs legen. Um Verklumpungen in unserem Weltportfolio zu vermeiden, sollten weder einzelne Nationen noch Branchen übermäßig stark vertreten sein.

Gerade bei ETF-Weltportfolio-Strategien mit mehreren Bausteinen (Faktor-Weltportfolio, Small Caps…) kann es schnell zu Überschneidungen kommen, die unsere Diversifikation gefährden.

- Die Fokussierung auf einen ETF-Anbieter kann helfen. Ein ETF basiert immer auf einem Index; oft handelt es sich dabei um eine Zusammenstellung, die von der US-Firma MSCI veröffentlicht wird. Auf Grundlage solcher Indices können mehrere Anbieter gleiche oder ähnliche Exchange Traded Funds herausgeben.

Einzelne Firmen wie iShares, Vanguard, Xtrackers, Amundi und weitere erstellen jeweils in sich stimmige Produktkataloge. Obwohl der Einsatz von unterschiedlichen ETFs diverser Anbieter üblich ist, kann die Beschränkung auf einen Händler sinnvoll sein.

Anleger, die nur einen Anbieter nutzen, haben bessere Chancen, Überschneidungen und Verklumpungen in ihrem ETF-Weltportfolio zu vermeiden. Auch die Suche nach dem idealen Broker vereinfacht sich, wenn nur Produkte einer Firma gekauft werden.

- Re-Balancing nicht vergessen! Eine Region deines Weltportfolios leidet unter Rezession, eine andere verzeichnet Rekordgewinne? Die Verhältnisse innerhalb deines Depots können sich schnell verschieben und so deine Strategie aushöhlen.

Beim Re-Balancing werden solche Veränderungen ausgeglichen und die ursprüngliche Verteilung deiner Strategie wiederhergestellt. Das funktioniert am besten durch einen Nachkauf der ETFs, die Anteile verloren haben.

Da hierfür Kapital benötigt wird, empfiehlt es sich, das Re-Balancing zu einem Zeitpunkt durchzuführen, an dem du liquide bist. Außerdem ist es sinnvoll, den Vorgang regelmäßig z.B. zum gleichen Termin jedes Jahr, zu wiederholen, damit du es nicht vergisst.

- ETF-Weltportfolio-Strategien sind nicht in Stein gemeißelt, sondern können beliebig an deine persönlichen Vorlieben angepasst werden. Bei einem Weltportfolio versuchen wir, von der gesamten Wirtschaftsleistung möglichst vieler Staaten, Branchen und Unternehmen zu profitieren. Eine prozentgenaue Nachbildung von einzelnen Strategien ist dafür nicht erforderlich.

So ist zum Beispiel der Einsatz von Small Cap-Produkten und ETFs, die Schwellenländer abbilden, immer eine Geschmackssache. Du kannst selbst entscheiden, ob du für deine ETF-Anlage-Strategie Gewichtung oder Auswahl anpassen möchtest.

Fazit: ein ETF-Weltportfolio für deine Ansprüche

Ein ETF-Weltportfolio ist eine beliebte Anlagestrategie, die sehr gut an die persönlichen Ziele und Möglichkeiten des Anlegers angepasst werden kann. Dabei setzen wir auf die oft bestätigte Erkenntnis, dass es langfristig unmöglich ist, die Performance der Weltwirtschaft zu übertreffen.

Stattdessen wollen wir mit einem Weltportfolio Teil genau dieser Performance sein. Dabei ist sowohl bei der Auswahl einzelner Märkte als auch deren Gewichtung innerhalb unseres Depots Spielraum für erweiterte Strategien vorhanden.

Angefangen von der einfachsten Form, der 1-ETF-Strategie, bis hin zu hochgranularen ETF-Weltportfolios, bei denen wir für jede Region einen eigenen Fund nutzen, besteht erhebliches Personalisierungspotenzial. Auch das Verbinden des Konzepts Weltportfolio mit Faktor-ETFs kann eine interessante Strategie mit Aussicht auf lukrative Renditen bilden.

Wenn für dein Weltportfolio mehrere ETFs zum Einsatz kommen, kann sich das Verhältnis durch Kursgewinne oder zusätzliche Investments schnell verändern. Daher empfiehlt sich ein regelmäßiges “Re-Balancing”, bei dem du durch Nachkäufe deine geplante Aufteilung wiederherstellst. Dieser Vorgang sollte am besten jedes Jahr zum gleichen Zeitpunkt, an dem du ausreichende Mittel zur Verfügung hast, durchgeführt werden.

Die Ergebnisse der hier gezeigten Ansätze können sich, vor allem kurzfristig, stark unterscheiden. Es handelt sich jedoch bei allen vorgestellten ETF-Weltportfolios um valide Strategien. Ob eine dieser Varianten zu dir und deinen finanziellen Zielen passt, kannst allerdings nur du selbst entscheiden.

FAQ – Häufig gestellte Fragen zum ETF-Weltportfolio

1. Was ist ein ETF-Weltportfolio?

Mit einem ETF-Weltportfolio nutzen wir Exchange Traded Funds, um von der gesamten Weltwirtschaft zu profitieren, denn diese steigt – trotz kurzfristiger Krisen und Abschwünge – langfristig immer an. Wir setzen dabei breit gestreut auf möglichst viele Nationen und Branchen.

2. ETF-Weltportfolio Vorteile?

Ein ETF-Weltportfolio bietet hervorragende Diversifikation, da wir in sehr viele Aktien aus unterschiedlichen Nationen und Branchen investieren. Das reduziert auch unser Risiko. Gleichzeitig macht es wenig Arbeit und wir können auf solide Renditen hoffen, die der Entwicklung der Weltwirtschaft entsprechen.

3. ETF-Weltportfolio Nachteile?

Wegen seiner breiten Diversifikation profitieren wir bei einem ETF-Weltportfolio kaum von High-Performern. Mit dieser Strategie erzielen Anleger ungefähr eine Rendite in Höhe der Wachstumsrate der Weltwirtschaft.

4. Welche ETFs passen in ein Weltportfolio?

Ein Weltportfolio sollte möglichst breit Unternehmen aus aller Welt abbilden. ETFs, die auf einem MSCI World Index basieren, sind dafür die einfachste Möglichkeit. Regional (USA, EU, Schwellenländer) Branchen (Small Caps) oder qualitativ (Value, Momentum) spezialisierte ETFs sind ebenfalls geeignet.

5. Wieso 70 30 Portfolio?

Die Aufteilung 70 % Industrienationen und 30 % Schwellenländer hat sich für ein ETF-Weltportfolio bewährt. Sie ergänzt Sicherheit und Berechenbarkeit der Märkte USA und EU um höhere Renditen aufstrebender Regionen.

6. Welche ETF mit MSCI World kombinieren?

Gute Kombinationen für einen MSCI World ETF sind Small Cap ETFs / MSCI World Small Cap und Schwellenländer ETFs / MSCI Emerging Markets. Sie helfen dir, ein sinnvolles ETF-Weltportfolio aufzubauen. Beide Produkte sind im MSCI World wenig repräsentiert und stellen daher eine sinnvolle Ergänzung dar.

Vorsicht beim SPDR MSCI ACWI IMI (IE00B3YLTY66). Er betreibt optimiertes Sampling und enthält lediglich 1.818 Positionen. Für mich ist das ein Etikettenschwindel, schließlich enthält selbst der aus gleichem Haus stammende SPDR MSCI ACWI (IE00B44Z5B48) 2.359 Positionen. Beide kosten 0,4% TER. Ich würde sagen bei ersterem wurde der Index falsch gewählt, so das der „einzige erhältliche“ ETF auf den MSCI ACWI IMI in Wahrheit gar kein ETF auf diesen Index ist. Geht der Spinne besser nicht ins Netz 😉

Der Vanguard FTSE All-World (IE00BK5BQT80) enthält 3.758 Positionen bei 0,22% TER, der Vanguard ESG Global All Cap (IE00BNG8L385) 5.838 bei 0,24% TER.

die meisten Index-ETFs notieren in USD, einige in EUR.

Wie sollte der derzeit für uns ungünstige Wechselkurs EURUSD beim Umsetzen der Strategie berücksichtigt werden?

wäre es z.B. vorteilhaft, den MSCI World derzeit mit einem EUR -ETF zu besparen und auf den USD-ETF desselben Index zu wechseln, falls der EUR irgendwann wieder höher notiert?

Danke für Antwort