Durch die Liquiditätsflut der letzten Jahre wurde alles nach oben getrieben, was nicht niet- und nagelfest war.

Doch nun, da die Zinsen wieder da sind und nicht alle Schwierigkeiten durch billiges Geld überdeckt werden, treten wieder Risiken in den Vordergrund. Es reicht nicht einfach nur, den Markt passiv abzubilden, denn es wird zukünftig deutlich mehr Verlierer geben als früher. Wer auch weiterhin sein Kapital vermehren möchte, muss nun viel stärker auf die Unternehmen schauen und die guten herauspicken. Die Erfolgsstory von passiven Anlageinstrumenten ist offensichtlich vorbei.

So oder so ähnlich wirst Du es vielleicht in verschiedenen Artikeln oder Berichten aktuell immer wieder lesen. Was ist dran an dem Punkt, dass die Zeit des passiven Investierens nur mit dem billigen Geld zusammenhing und durch die hohen Zinsen beendet ist? Werden aktive Produkte in Zukunft eine Renaissance erleben? Was ist für Dich am besten? Wir schauen uns an…

- Was ist passives Investieren?

- Hat der MSCI World ein Blasenrisiko?

- Funktioniert passives Investieren 2023 noch?

Das Wichtigste in Kürze:

– Passives Investieren beschreibt meist einen langfristigen Investmentansatz, bei dem in sogenannte passive Anlagen wie Exchange Traded Funds (ETFs) investiert wird

– Da ETFs einen Index abbilden, kann es zu Klumpenrisiken in Deiner Geldanlage kommen, wenn der Index durch wenige große Aktienunternehmen dominiert wird

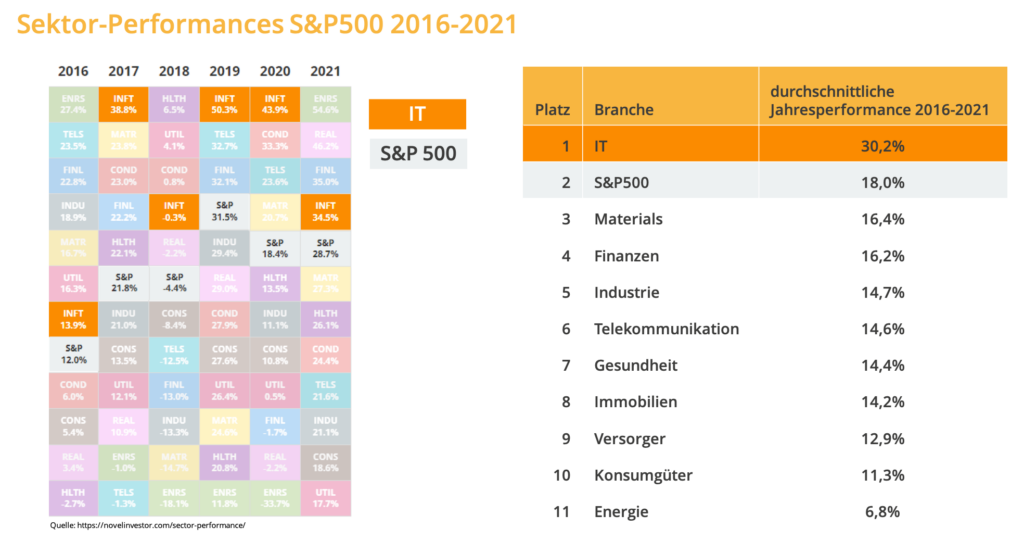

– Aktienkurse von Tech-Unternehmen haben in den letzten Jahren von niedrigen Zinsen profitiert und waren seit 2016 fast kontinuierlich die Branche mit der besten Kursperformance, was ihnen ein entsprechend großes Gewicht in den weltweiten Indizes beschert hat

– Höhere Zinsen senken tendenziell die Performance der Tech-Branche und fördern die Performance anderer Branchen, was weltweite Indizes im Vergleich zu einzelnen Branchen schwächer erscheinen lassen könnte

– Das würde – im Rückspiegel betrachtet – aktiven Investoren, die nur auf wenige Branchen setzen, wieder vermehrt Recht geben.

– Trotzdem ist das passive Investieren für den langfristigen Anlageerfolg die Strategie mit der höchsten Erfolgswahrscheinlichkeit, da ex ante nicht antizipiert werden kann, welche Branche zukünftig gegenüber einem passiven Ansatz outperformen wird – selbst, wenn die Anzahl an outperformenden Branchen zunehmen wird.

Was ist passives Investieren?

Aktiv vs. passiv:

Beim Passiven Investieren setzt du auf den gesamten Aktienmarkt, statt in einzelne Aktien zu investieren. Du profitierst somit von der sogenannten Marktrendite. Passives Anlegen ist langfristig häufig rentabler als eine aktive Strategie und zusätzlich sparst du Zeit.

Beim aktiven Investieren beobachtet ein Anleger den Markt und entscheidet, welche Aktien unter- oder auch überbewertet sind. In diese investiert er in der Hoffnung, dass der Aktienkurs sich mit der Zeit auf den von ihm prognostizierten Wert korrigieren wird und er beim Verkauf der Aktie Gewinn macht. Die aktive Auswahl von Aktien heißt Stockpicking. Anleger können auch in aktiv gemanagte Fonds investieren. Hier entscheidet ein Fondsmanager, in welche Unternehmen das Geld der Anleger gesteckt wird. Aktive Investoren versuchen, die Marktrendite zu übertrumpfen. Passive Investoren hingegen sind überzeugt, man den Markt nicht schlagen kann. Sie investieren daher in ein durchschnittliches Weltportfolio und erhalten dafür die durchschnittliche Marktrendite.

Viele Untersuchungen zeigen, dass aktives Investieren nur in 10-20% besser ist als passives Investieren. Für uns als Privatanleger ist es aber extrem schwierig, genau diese 10-20% der besten Fonds vorab zu identifizieren. Es gleicht der Suche nach der Nadel im Heuhaufen. Daher macht es mehr Sinn, den ganzen Heuhaufen zu nehmen, als ewig nach der Nadel zu suchen.

Die Grundidee beim passiven Investieren: effiziente Märkte

Warum ist es so schwierig, den Markt zu schlagen? Kurz gesagt ist die Grundlage zum Schlagen des Marktes ein Informationsvorsprung gegenüber anderen Marktteilnehmern. Nur wer mehr als andere weiß, hat einen Vorteil.

In Zeiten von strenger Börsenregulierung, Reportingpflichten und digitalen Informationskanälen werden neue relevante Informationen zügig eingepreist. Man spricht dann von effizienten Märkten. Wenn neue Informationen berichtet werden, passen sich Aktienkurse in Bruchteilen von Sekunden an und verarbeiten auf diese Weise die neuen Informationen. Es ist daher sehr schwierig, besser als der Durchschnitt zu sein.

Hat der MSCI World ein Blasenrisiko?

Ich bin seit 2008 an der Börse tätig und muss sagen – die letzten 5 Jahre haben sich wie eine Revolution angefühlt, denn als ich 2008 anfing, waren aktive Fonds und Fondssparpläne das Maß der Dinge – technologisch waren ETFs auch noch kaum abbildbar. Das hat sich stark gewandelt, denn ETFs sind heutzutage bei Privatanlegern sehr beliebt. Dabei wird vor allem auf weltweit investierende ETFs wie den MSCI World oder MSCI ACWI ETFs gesetzt, die dem Grundsatz des passiven Investierens folgen. „Weltweit“ zu investieren war in den letzten Jahren sehr erfolgreich. Das hatte folgende Gründe:

- die meisten weltweiten ETFs haben besser als die meisten Branchen-ETFs abgeschnitten, und das nicht nur über 1-2 Jahre, sondern über mehrere Jahre

- dadurch fiel es auch den meisten neuen Anlegern an der Börse leicht, sich mit weltweiten und somit meist passiven ETFs anzufreunden und ihr Geld wirklich passiv und automatisiert arbeiten zu lassen

- der Großteil der guten Performance war jedoch auf das große Gewicht der Tech-Konzerne und deren hohen Renditen zurückzuführen

Wir haben in den letzten Jahren mit Handys, Social Media und immer schnellerem Internet eine digitale Revolution erlebt, die zu unglaublichen Wachstumsraten bei etablierten Konzernen geführt hat. Normalerweise ist es so, dass ein kleineres Unternehmen entweder stark wächst oder sich eben nicht am Markt durchsetzt. Das Risiko ist also höher, aber auch die Wachstumsaussichten. Großkonzerne sind hingegen eher etwas gesättigter und stabiler unterwegs.

Nicht so die letzten Jahre: Die Tech-Unternehmen, die sowieso schon am größten waren und den größten Anteil in weltweiten Indizes einnahmen, waren diejenigen, die in den darauffolgenden Jahren wieder und wieder das größte Wachstum aufwiesen.

Darum war passives Investieren so erfolgreich

Möglich wurde das durch skalierbare Geschäftsmodelle. Wird erstmal eine kritische Phase überwunden und ein hinreichend großer Marktanteil erreicht, nimmt das Wachstum nochmal an Fahrt auf, da es fast ohne Mehraufwand auch auf den restlichen Markt übertragen werden kann. Es war auch von der „The Winner takes it all“ Zeit die Rede.

Skalierbare Geschäftsmodelle führten dazu, dass bereits etablierte Unternehmen enorme Wachstumsraten vorweisen konnten. Das Wachstum führte dazu, dass Tech-Unternehmen ein immer höheres Gewicht in den großen Indizes wie dem S&P500, dem MSCI World oder auch dem MSCI ACWI einnahmen.

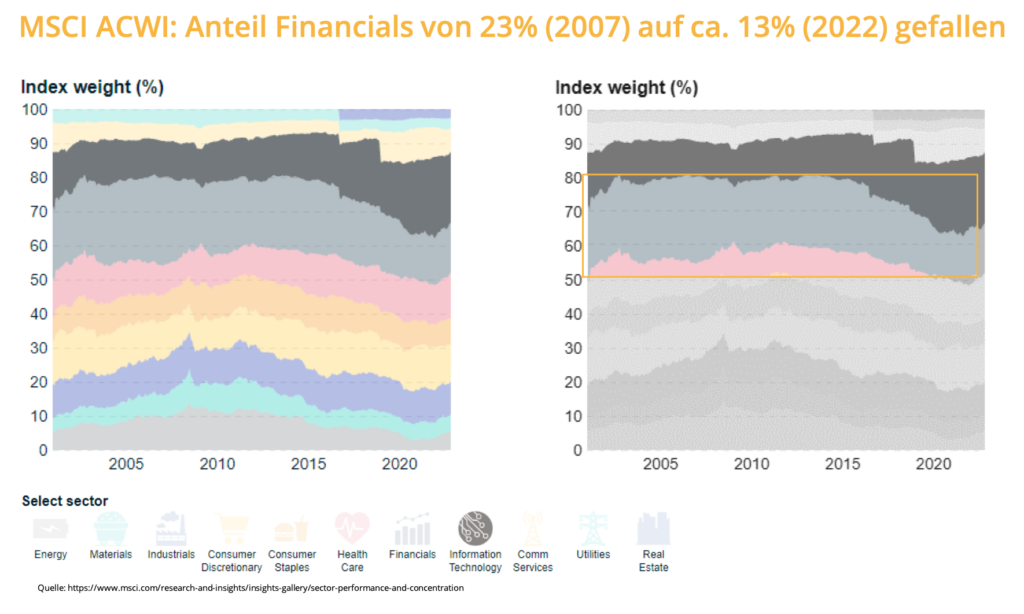

Hier erkennst Du, dass in den letzten Jahren die Tech-Unternehmen und auch die Telekommunikationsbranche wie Netflix & Co. im MSCI ACWI ein immer höheres Gewicht einnahmen. Und dadurch, dass das Wachstum immer weiter ging, wurden diese großen Indizes auch immer weiter mit nach oben gezogen. Das führte zu folgender Eigenheit:

Hier siehst Du dargestellt, welche Branchen aus dem S&P500 seit 2016 wie performt haben. Je höher die Branche platziert ist, desto besser war sie im Vergleich. Hierbei ist erkennbar, dass die IT Branche seit 2016 schon eher in der oberen Hälfte, wenn nicht sogar auf den Spitzenplätzen platziert war. Bei den anderen Branchen war es eher ein Auf und Ab. Wenig verwunderlich war der S&P500 als Durchschnitt aller Branchen im Mittelfeld, allerdings im oberen Mittelfeld.

Und nun kommt etwas sehr spannendes: wenn wir die durchschnittlichen Renditen seit 2016 anschauen, fällt auf: die Tech-Branche hatte die besten Wachstumsraten, aber auf dem zweiten Platz landete bereits der Gesamtindex. Das ist dadurch möglich, das die IT Branche so eine große Bedeutung gewonnen hatte, sodass die anderen Branchen immer bedeutungsloser wurden. Das ist aber eine absolute Seltenheit. Der Gesamtindex sollte eigentlich ein Durchschnitt aller Branchen sein, da sich die besten Branchen in der Regel über die Jahre abwechseln. Dass eine einzige Branche wieder und wieder die Spitzenposition belegt, ist so kaum wieder zu erwarten.

Haben weltweite Indizes wie der MSCI World oder der MSCI ACWI also ein Blasenrisiko?

Es gab in der Vergangenheit immer wieder Phasen, wo einzelne Branchen ein hohes Gewicht eingenommen hatten. Dieses Übergewicht wurde im Laufe der Zeit immer wieder abgebaut, da die Branchen irgendwann nicht mehr an die Performances der letzten Jahre anknüpfen konnten. Wann dies jedoch der Fall ist, kann vorab nicht gesagt werden. Hättest Du Ende 2020 aufgrund eines Blasenrisikos gegengesteuert, wäre Dir eine sehr gute Rendite von 2021 entgangen.

Dennoch befinden wir uns weiterhin in einer Phase, in der sowohl amerikanische Aktien als auch Tech-Unternehmen immer noch einen Großteil bei weltweiten Indizes bzw. ETFs ausmachen. Das sollte uns bewusst sein, wenn wir die kommenden Jahre weiterhin passiv investieren wollen – denn die beste Phase der Tech-Werte könnte vorerst vorbei sein.

Funktioniert Passives Investieren 2023 noch?

Börsenpsychologie: mach Dich auf Enttäuschungen gefasst, die eigentlich keine sind

Bedeutet das, dass passives Investieren was für die Mottenkiste ist? Nein, das sicher nicht. Denn es ist nach wie vor schwierig im Vorfeld zu bestimmen, welche Branche für wie lange besser als der Gesamtindex performen wird.

Es bedeutet aber Wasser auf die Mühlen manch aktiver Manager, die sagen, dass der Markt zu schlagen sei. Denn er wird auf jeden Fall in Zukunft wieder leichter zu schlagen sein, wenn man sich im Nachhinein einzelne Branchen anschaut. Denn wenn wir das derzeitige Marktumfeld beibehalten, dann gibt es wieder, so wie es eigentlich normal am Kapitalmarkt ist, deutliche Umwälzungen in den Indizes und der Wirtschaft.

Du solltest Dich also darauf gefasst machen, deutlich mehr verpassten „Gelegenheiten“ hinterhertrauern zu müssen als bisher. Du wirst wahrscheinlich denken: „Ach war ja eigentlich absehbar, dass Value jetzt besser performen würde“ oder „Hätte ich mich mehr damit beschäftigt, hätte ich wissen können, dass Konsumgüter besser als Tech laufen wird“ oder oder oder.

Die Lehren aus der Finanzkrise 2007

Tatsächlich hatten wir eine ähnliche Situation auch 2007. Damals waren die Investmentbanken tonangebend im S&P500, weil sie Milliardengewinne erwirtschafteten wie heute die Techkonzerne. Doch dann kam die Finanzkrise, einige Banken gingen pleite und ein Marktdurchschnitt, der immer noch stark durch die Finanzbranche getrieben war, wurde auf einmal ziemlich unattraktiv.

In den Jahren 2007 bis 2015, also in der vorigen Periode als der, die wir vorhin betrachtet haben (und in einer ähnlichen Phase könnten wir jetzt sein), war der S&P500 im Vergleich zu den einzelnen Branchen nicht immer so eine gute Wahl. Er landet auf Platz 6, während die damaligen Marktführer in der Finanzbranche durch stärkere wieder nach unten durchgereicht wurden.

Für Dich als Investor in breite Indizes wie den S&P500, MSCI World oder andere Weltindizes bedeutet das: diese Indizes werden von der Performance her nicht mehr das Maß aller Dinge sein. Es wird nicht mehr nur eine und immer dieselbe Branche geben, die diese Indizes outperformt, sondern wahrscheinlich immer einige. Immer mehr Themen, immer mehr Marketing ETFs kommen auf den Markt, um Dir zu zeigen: „In den letzten Jahren waren wir deutlich besser als ein weltweiter Ansatz“.

Dennoch: auf lange Sicht bist Du mit eniem weltweiten Ansatz natürlich auch weiterhin am besten bedient, denn die Erfolgswahrscheinlichkeit einzelner Branchen ist mindestens genau so gering wie vor, wenn nicht sogar noch niedriger, weil die erfolgreichen Branchen jetzt wieder stärker rotieren werden.

Mit diesem Artikel möchte ich Dich in Deiner Strategie festigen, an dem weltweiten Ansatz festzuhalten und nicht irgendwelchen Trends hinterherzulaufen. Du musst nicht denken, dass es nötig wäre, jedes Jahr einer neuen Branche nachjagen zu müssen.

Fazit: So solltest Du die nächsten Jahre investieren!

Das passive Investieren setzt vor allem auf weltweite, kostengünstige und zeitsparende Investmentansätze. Wissenschaftlich gesehen ist dieses Vorgehen dem klassischen Stockpicking überlegen, hat aber in den letzten Jahren nochmals eine deutliche Performancesteigerung erfahren. Dies lag vor allem an dem immer größer werdenden Gewicht der Tech-Branche, die aufgrund skalierbarer Geschäftsmodelle trotz enormer Größe weiterhin die höchsten Renditen erwirtschafteten und damit die gesamten weltweiten Indizes nach oben trugen.

Niedrige Zinsen unterstützten die Geschäftsmodelle von Tech-Unternehmen. Aufgrund der höheren Zinsen ist daher zu erwarten, dass die Tech-Branche im Vergleich zu anderen Branchen nicht mehr outperformen wird. Welche Branchen ihren Platz einnehmen werden, ist jedoch wie seit jeher kaum zu antizipieren.

Aus diesem Grund wird es zukünftig zwar vermehrt Branchen geben, die weltweite Ansätze schlagen werden. Da wir jedoch nicht wissen, welche Branchen das sein werden, ist der weltweite, passive Investmentansatz weiterhin ein gutes Instrument für den erfolgreichen Vermögensaufbau. Du solltest Dich dennoch darauf gefasst machen, dass die Anzahl „verpasster Gelegenheiten“ zukünftig zunehmen wird.